準確定申告ってなに?

- HOME

- お悩み別コラム

- 相続税申告・相続税対策・贈与税

- 準確定申告ってなに?

動画でわかりやすく解説!

準確定申告とは、納税者が死亡したときの確定申告(準確定申告)のことで、被相続人に所得税の納税義務がある場合に、相続人が代わりに申告・納税を行うことを指します。

準確定申告は確定申告と同じ条件となるため、主に被相続人が自営業を営んでいた場合などに必要となります。申請内容はその年の1月1日から亡くなった日までを対象として申告を行い、相続開始の翌日から4か月以内に行う必要があります。

準確定申告は、被相続人の納税地を所轄する税務署へ提出します。相続人が2人以上いる場合は、代表者が申告手続きを行いますが、署名は相続人全員分が必要となります。

1.準確定申告とは

(1)準確定申告が必要なケース

準確定申告はすべての被相続人が対象となるわけではありません。通常の確定申告と同様に、事業者以外でも以下の条件に当てはまる場合には必要になります。

・年収が2000万円超

・給与所得以外の所得が20万円超

・2か所以上から給与を受け取っていた

・年金受給者で、年金での収入が400万円超または年金以外の所得が20万円超

(2)還付が受けられる場合も

「準確定申告が必要なケース」に当てはまらない場合でも、たとえば、被相続人の医療費が高額だった場合や住宅ローンが残っている場合など、特定の条件に当てはまれば準確定申告を行うことで還付が受けられることがあります。

還付金は被相続人の財産となるため、各相続人の相続分に応じて受け取ることができます。

なお、還付申告のみの場合は、準確定申告の期限に間に合わなくても問題はありません。しかし前述のとおり、還付金は被相続人の財産となるため、相続税申告の期限内(相続開始を知ってから10か月以内)に行うようにしましょう。

申告・納税を行わないときのペナルティ

準確定申告を期限内に行わなかった場合には、確定申告と同様の「追徴課税」というペナルティが科されます。

申告を行わなかった場合には「無申告加算税」が課せられ、さらに納税が期限内に間に合わなかったことに対しては「延滞税」が課せられることになります。

また、所得を隠匿し故意に申告をしなかった場合などは、その行為が悪質だと判断されれば、「重加算税」が課せられることもあるので、きちんと期限内に申告・納税を行いましょう。

(3)通常の確定申告との違い

通常の確定申告に比べ、申告期限や課税対象期間、必要書類などが異なります。違いを把握し、手続きをスムーズに進められるようにしておきましょう。

(4)課税対象期間:1月1日から死亡日まで

通常の確定申告は「1月1日から12月31日まで」が課税対象期間です。しかし準確定申告の課税対象期間は、1月1日から被相続人の死亡日までとなるため、その期間中の所得を計算し、申告することになります。

ただし、亡くなったのが1月1日から確定申告期限(原則3月15日)の間で、前年の確定申告をしていない場合には、前年分も準確定申告する必要があります。

また、被相続人が年金受給者だった場合は未支給年金が発生しますが、これは被相続人の所得ではなく、遺族の一時所得に該当します。そのため、準確定申告では未支給年金は含めずに、被相続人が死亡日までに実際に受け取った年金額を申告することになります。

(5)申告期限:相続開始を知った日の翌日から4か月以内

通常の確定申告は「翌年の2月16日から3月15日まで」が申告期間ですが、準確定申告は「相続の開始を知ってから4か月以内」が申告期限となっています。

災害などのやむを得ない理由により、期限内に申告が間に合わない可能性がある場合は「所得税の申告等の期限延長申請書」を所轄の税務署に提出しましょう。

申請が認められれば、申告期限を延長することができます。

また、本来であれば確定申告の義務者は納税者本人となりますが、準確定申告においては相続人(包括受遺者含む)が納税義務者となります。

相続人の代表がまとめて納税しても、相続分に応じた金額をそれぞれが納付しても問題ありません。

(6)提出先:被相続人の納税地の所轄税務署

確定申告書は本来、納税者の納税地の所轄税務署へ提出しますが、準確定申告は被相続人の死亡時における納税地の所轄税務署へ提出します。相続人の所轄税務署ではないので、注意しましょう。

被相続人の納税地の所轄税務署がわからないときは、国税庁のホームページから調べることができます。東京23区内では、同じ区内に複数の税務署があることもあるので、所轄税務署はどこなのか、調べておくとよいでしょう。

(7)署名および押印:相続人全員分が必要

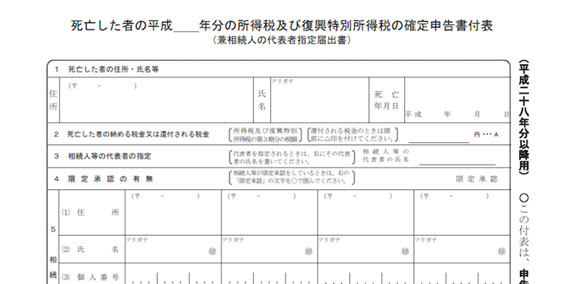

準確定申告は、相続人が2人以上いる場合、確定申告書付表という書類にて相続人全員の署名および押印が必要になります。

全員の署名・押印をそろえるのが難しい場合は、相続人が各々提出することも可能ですが、その場合は、申告した相続人がその内容をほかの相続人全員に通知しなければなりません。

(8)各種控除の適用について

各種の所得控除も、通常の確定申告と同様に適用できますが、計算や判定は被相続人の死亡日までとなります。

医療費控除は、死亡日までに被相続人が支払った医療費が対象です。死亡後に相続人などが支払ったものは含めることができません。被相続人と相続人が生計を一にしていた場合、死亡後に相続人が支払った医療費は相続人の医療費控除の対象となります。

社会保険料、生命保険料、地震保険料控除なども、被相続人が死亡日までに支払った保険料の額が対象となります。

配偶者控除や扶養控除においては、被相続人の死亡日の現状で判定されます。親族関係や年間の合計所得金額の見積もりはこの時点で判定され、要件を満たしていれば控除を受けることができます。この場合の配偶者控除額、配偶者特別控除額、扶養控除額は、月割計算などは行われないことになっています。

(9)準確定申告の手続きの流れ

準確定申告のおおまかな手続きの流れは通常の確定申告と同じです。

1. 申告が必要な収入を把握する

2. 申告書を入手する

3. 申告書を作成する(事業の場合は決算書も作成)

4. 申告書を提出する

5. 納税、または還付を受ける

まずは、被相続人の給与や年金の源泉徴収票、控除に必要な書類などを取り寄せ、収入や控除額を把握しておきます。

申告書は国税庁のホームページや最寄りの税務署で入手し、作成していきます。

作成が終わったら被相続人の納税地の所轄税務署に申告書を提出し、納税が必要な場合は期限までに納付を行いましょう。還付を受ける場合は、申告書を提出してから約1か月で指定の口座に還付金が振り込まれます。

(10)相続放棄などで相続人が不在の場合

相続放棄をすると、その人は初めから相続人ではなかったとみなされるため、準確定申告の義務もなくなります。

法定相続人も包括受遺者もいない場合には、相続財産は「相続財産法人」となり、準確定申告は選任された相続財産法人の管理人が行うことになります。

(11)特別縁故者がいる場合

特別縁故者とは、被相続人と内縁関係にあった人や、献身的に療養介護を努めた人など、被相続人と特別な縁故があった人のことをいいます。

相続人の不存在が確定され、相続財産から負債などを差し引いた残余財産がある場合に、特別縁故者は財産分与の請求ができます。

この場合、まずは相続財産が法人として扱われ、相続財産の管理、処分を行う相続財産管理人が選任されることになり、相続財産管理人が特別縁故者に対する分与を行います。そして、準確定申告は相続財産管理人が相続財産法人のために行うことになります。

(12)準確定申告の必要書類・添付書類

準確定申告に必要な書類は、基本的に確定申告と同じです。

・確定申告書AまたはB

・各種控除に必要な書類

・確定申告書付表(相続人が2人以上の場合)

・納付書(納付が必要な場合)

・委任状(相続人の代表者が還付金をまとめて受け取る場合)

・本人確認書類(またはその写し)

申告書は被相続人の所得が、一時所得、給与所得、配当所得、雑所得のみであれば申告書A、A様式にあてはまらない事業所得や不動産所得などがあれば申告書Bを使用します。

また、2016年以降、準確定申告には相続人全員のマイナンバーが必要になりました。

相続人が1人の場合は申告書上部の余白にマイナンバーを記載し、提出時に本人確認書類を提示するか、写しを添付します。相続人が複数いる場合は、全員のマイナンバーを確定申告書付表に記載し、全員分の本人確認書類の写しを添付する必要があります。

マイナンバーをほかの相続人に知られたくない場合には、相続人が各々で準確定申告を行うことになります。

(参考:国税庁)

2.準確定申告書の書き方

基本的な書き方は、通常の確定申告書と同じです。

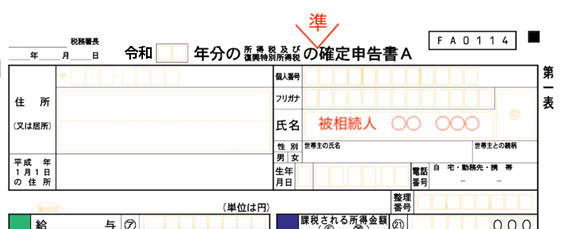

準確定申告には専用の用紙がないので、「確定申告書」の前に手書きで「準」と付け足して使用しましょう。その横の余白に、被相続人が死亡した年月日を記載します。

また、相続人が1人の場合は、右上の余白にマイナンバーを記載し、氏名欄には、「被相続人 ○○」、「相続人 ○○」というように、被相続人と相続人の名前を上段と下段に分けて記入します。

申告書の第一表は「納める税金」または「還付される税金」を確定するために作成するものです。被相続人の所得金額や控除などを正確に記入していきましょう。

第二表は、所得の内容や控除額の内容などの詳細を報告するための書類です。こちらも基本的には通常の確定申告書と同様に記入していきますが、被相続人が年の途中で死亡した場合には、「住民税に関する事項」欄には何も記入せずに提出します。

・付表

相続人が2人以上いる場合は、確定申告書付表の提出も必要になります。

付表には相続人全員の住所やマイナンバーなどの情報、納税額、還付金の受け取り方法などを記載します。

なお、付表を提出する場合は、申告書に相続人の氏名やマイナンバーを記載する必要はありません。

・納付書

納付する税金がある場合は、納付書の作成が必要です。

納付書の住所欄は、上段に被相続人、下段に相続人の住所を記入します。氏名欄も同様に、上段に被相続人、下段に相続人の氏名を記入しましょう。フリガナと電話番号は相続人のものを記入し、金額は100円未満を切り捨てて記入します。

また、複数の相続人で税額を負担する場合は、それぞれで納付書を作成する必要があります。

・委任状

還付金を相続人の代表者がまとめて受け取る場合には、ほかの相続人全員の委任状が必要になります。

委任状の様式は統一されていないので、申告書を提出する税務署で入手しましょう。

3.おわりに

準確定申告は通常の確定申告とほぼ同様ですが、自分の所得を申告するわけではないので、やりづらい部分もあるかもしれません。まず、被相続人の前年度の申告書を手に入れましょう。それを参考に作成すれば意外と早く作成できるかもしれません。

また、相続人が複数いる場合は、「確定申告書の付表」にて全員分の署名・押印を集める必要があるなど、手間もかかります。

相続発生時には準確定申告のほかにも相続税の計算や遺品の整理など、やらなければならないことがたくさんあります。

準確定申告のほか、より手間がかかる相続税申告もあわせて、お早めに専門家に相談することをおすすめします。